Semanal de mercados

Informe Semanal de Mercados

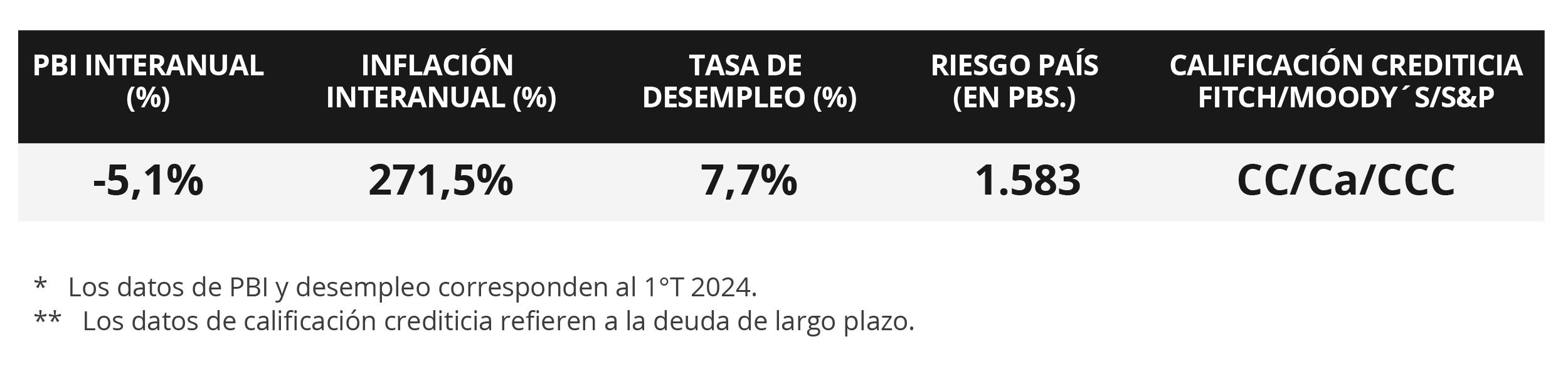

En Estados Unidos, en la antesala a una nueva decisión de la Reserva Federal a finales de mes respecto a la tasa de referencia (hoy en el rango de 5,25%-5,5%), la expectativa estará en el dato de inflación PCE de junio, que representa la medida preferida para decisiones de la Reserva Federal, y en la estimación de crecimiento económico del 2°trimestre, para lo cual se espera un +1,7% anualizado. Si bien el escenario base es de prevalecimiento de tasas de interés altas por más tiempo, lo que mantiene atractivo el rendimiento de la renta fija global con los vencimientos menores a 3 años luciendo más convenientes para inversores conservadores, un eventual triunfo de Donald Trump en las elecciones presidenciales de noviembre podría extender este escenario de tasas altas, ante mayores presiones inflacionarias. En este entorno, los rendimientos de los bonos del Tesoro se ampliaron a lo largo de todos los vencimientos durante la semana, con el bono a 1 año en 4,87%, el de 3 años en 4,28% y a 10 años en 4,24%. A nivel regional, los rendimientos de los bonos soberanos en dólares a 10 años en Brasil y México finalizaron en 6,26% y 5,53%, sin cambios significativos en la semana. En Argentina, se pusieron en marcha un conjunto de medidas encuadradas en la segunda etapa lanzada por el gobierno de “emisión monetaria cero”. En tanto, el resultado fiscal del primer semestre resultó superavitario (tanto primario como financiero -este último contempla el pago de intereses de deuda-), siendo el excedente financiero el equivalente al 0,4% del Producto Bruto Interno (PBI) en dicho período.

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos estará centrada en la publicación del índice de precios de gasto en consumo personal (PCE) -referencia de la Reserva Federal para decisiones de política monetaria- siendo la expectativas alzas interanuales de +2,5% y de +2,6% en la medición sin alimentos ni combustibles. Además, se conocerá la 1° estimación del Producto Bruto Interno (PBI) del 2°trimestre, para lo cual se estima un crecimiento de +1,7% anualizado, mientras continúa la temporada de resultados empresariales. En la Eurozona se divulgarán los Índices de Gerentes de Compras (PMI en inglés) sectoriales de julio.

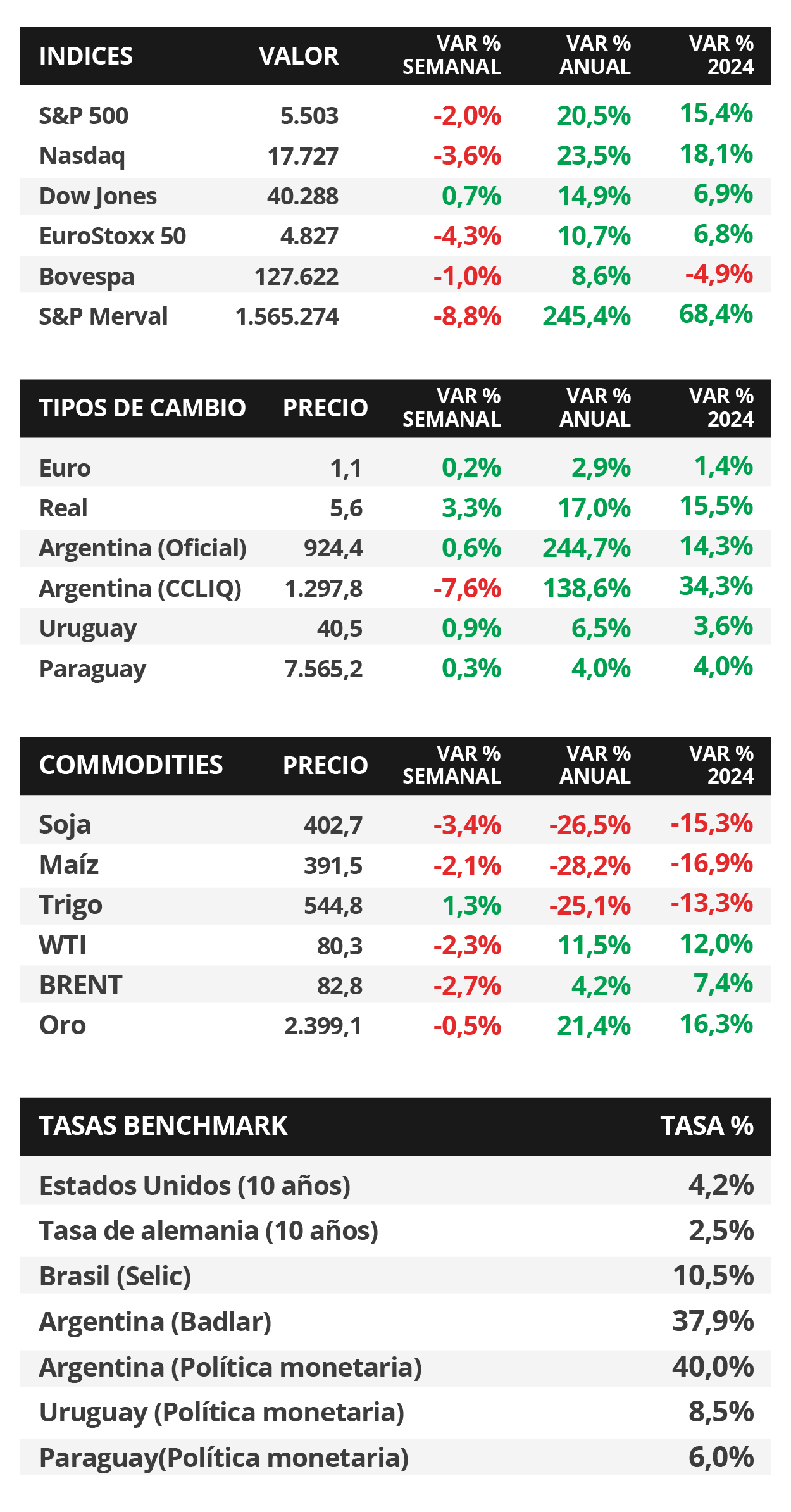

El Banco Central Europeo (BCE) mantuvo inalterada la tasa de política monetaria en el 4,25% actual, acorde a las expectativas. La titular de la entidad, Christine Lagarde, ratificó que las próximas decisiones serán evaluando los resultados hasta el momento, evitando comprometerse con un camino predeterminado. En este contexto, el rendimiento del bono del Tesoro alemán a 10 años cerró en 2,47%, mientras que el euro se ubicó en 1,09 por dólar.

En Estados Unidos, las ventas minoristas -indicador de actividad- de junio no presentaron cambios a nivel mensual, frente al -0,3% esperado; mientras que anotaron +2,3% interanual, desacelerándose el ritmo de incrementos por tercer mes consecutivo. En tanto, la producción industrial se ubicó por encima de lo estimado, al subir +0,6% mensual y +1,6% interanual, este último siendo el mejor desempeño desde noviembre de 2022.

En este contexto, los rendimientos de los bonos del Tesoro americano se ampliaron a lo largo de toda la curva en la semana. Así, el 1 año pasó de 4,85% a 4,87%, el de 3 años de 4,23% a 4,28% y aquel a 10 años desde 4,18% a 4,24%. En tanto, los bonos corporativos con Grado de Inversión (ETF LQD) cerraron con un rendimiento de 5,4% promedio. Por su parte, los índices de acciones cerraron a la baja en su mayoría, a excepción del Dow Jones, que subió +0,7%.

Con la temporada de balances corporativos del 2°trimestre en marcha, Goldman Sachs, Bank of America, Morgan Stanley, Novartis ADR, Taiwan Semiconductor, Netflix, Johnson y Johnson y Abbott Labs, entre otras, reportaron ganancias por acción (BPA) e ingresos por encima de los esperados; en tanto, BlackRock y American Express, superaron la estimación de BPA pero no la de ingreso. Esta semana, se esperan los informes de Microsoft, Alphabet, Amazon, Tesla, Visa, Coca-Cola, Lockheed Martin, General Electric, IBM, Reckitt Benckiser ADR, entre otras.

Regional

La atención de la semana en Brasil y México estará en la inflación de la primera quincena de julio, siendo los últimos registros alzas frente al período previo de +0,4% +0,5%, respectivamente. Adicionalmente, en México se conocerá la evolución de la actividad económica y las ventas minoristas de mayo.

Respecto al desempeño de la deuda soberana de Latinoamérica, los rendimientos de los bonos en dólares a 10 años en Brasil y México pasaron de 6,27% y 5,50% a finales de la semana previa, hasta el nivel actual de 6,26% y 5,53%, respectivamente.

En Brasil, la actividad económica creció +1,3% interanual en mayo, superando la estimación del mercado (+1,1%) pero ralentizando frente a abril. A nivel mensual, anotó un +0,3%, en línea con lo esperado, acumulando +2% en el año. En este entorno, el índice Bovespa finalizó con una merma de -1% en la semana.

Argentina

El foco de atención se mantendrá en el ámbito político, ante eventuales nuevas medidas económicas. Respecto a datos, se conocerá el índice de confianza del consumidor de julio de la Universidad Torcuato Di Tella (UTDT) y la evolución de las ventas minoristas en mayo.

La semana estuvo marcada por una serie de anuncios vinculados a la “segunda etapa de emisión monetaria cero”. En efecto, el Banco Central anunció que comenzará a esterilizar la emisión de pesos resultante de la compra de divisas en el Mercado Único Libre de Cambios mediante la venta de dólares equivalentes en el mercado de bonos. A su vez, acordó con las entidades financieras rescindir contratos por opciones de venta (“puts”) de títulos nacionales por un total de $13,2 billones, lo que representa un 78% del total. Esta operación estuvo acompañada por una baja de la tasa de interés de los pases activos del 60% nominal anual al 48%, de modo que la entidad pueda prestar a 1 o 7 días a menor costo en caso de que necesiten liquidez. Finalmente, el Gobierno oficializó el canje de Letras Fiscales del Tesoro (LeFI) por instrumentos de deuda que tiene en su poder el Banco Central (pases), con 1 año de plazo, que capitalizará la tasa de política monetaria.

El resultado fiscal de junio fue superavitario, en contraste con el déficit en igual mes de 2023. En concreto, el balance primario fue de $488.569 millones y el financiero (contempla el pago de intereses de deuda) de $238.189 millones. Así, las cuentas públicas encadenan seis meses consecutivos de excedente financiero, equivalente al 0,4% del PBI en el 1°semestre. Esto resulta alentador, dado que muestra la consolidación del ancla fiscal del programa de gobierno.

En este escenario, los bonos soberanos en dólares operaron a la baja en la semana, en línea con los mercados emergentes. De este modo, aquellos bajo legislación local anotaron -3,7% promedio, siendo el AL35 el más perjudicado (-5,1%), mientras que los de ley extranjera cedieron -3,2% promedio a lo largo de toda la curva. En el mercado de acciones, el índice S&P Merval retrocedió -8,8% semanal, afectado por los desempeños de Servicios de Comunicación y Utilities y Energía (-15,3% y -11,7%, respectivamente), a la vez que el índice medido en dólares registró -1,2% semanal dada la merma del -7,6% en el tipo de cambio implícito en bonos ($1.298 por dólar). Así, la brecha con la cotización oficial bajó al 40%.

En otro orden, la actividad económica de mayo avanzó +2,3% interanual, revirtiendo la tendencia bajista de los últimos 6 meses; y +1,3% mensual, aunque en el año acumula una merma de -2,9%. Por su parte, el índice Líder -anticipa cambios de tendencia en el ciclo económico- de la UTDT cayó -4,1% mensual en julio, tras 3 meses al alza, y -16,8% interanual.