Semanal de mercados

Informe Semanal de Mercados

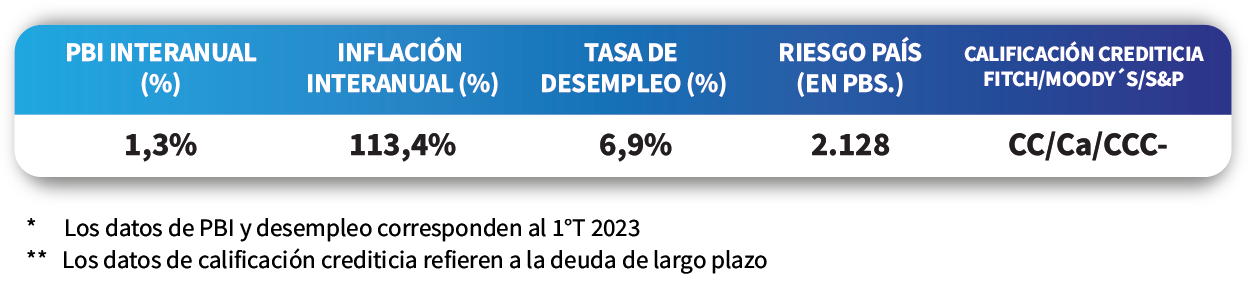

En Estados Unidos, en las actas de la última reunión de política monetaria de la Reserva Federal (Fed) se destacaron los riesgos persistentes al alza sobre el nivel de inflación, lo que podría inducir a incrementos adicionales en la tasa de referencia en septiembre. En consonancia, las ventas minoristas de julio subieron +3,2% interanual, ampliamente por encima del +1,5% esperado, reafirmando la resiliencia del nivel de actividad económica. En consecuencia, los rendimientos de los bonos del Tesoro americano se ampliaron en todos los vencimientos durante la semana, alcanzando el correspondiente a 1 año el 5,35%, a 3 años el 4,64% y 10 años el 4,25%. Por su parte, en Brasil, la actividad económica creció un +2,1% interanual en junio, acumulando en el año una mejora del +3,4%. En Argentina, tras la victoria de la oposición en las PASO, el gobierno Nacional dispuso una serie de medidas entre las que se destaca la devaluación del tipo de cambio oficial en 22% y la suba en la tasa de interés hasta el 118% nominal anual. Adicionalmente, la inflación de julio avanzó +6,3% mensual, inferior al +7% previsto por los analistas, acumulando un +60,2% en el año.

Monitor Semanal

Internacional

Las actas de la última reunión de la Reserva Federal de Estados Unidos (Fed) de julio revelaron que los miembros del Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) observan riesgos al alza de la inflación en el corto plazo, lo que podría inducir a un endurecimiento adicional en la política monetaria. Asimismo, destacaron que pese a la actividad resiliente y el mercado laboral sólido, los riesgos a la baja de la actividad persisten, y que podrían resultar mayores a lo previsto por el efecto rezago de la política monetaria que se viene aplicando desde el año pasado. En resumen, cautela.

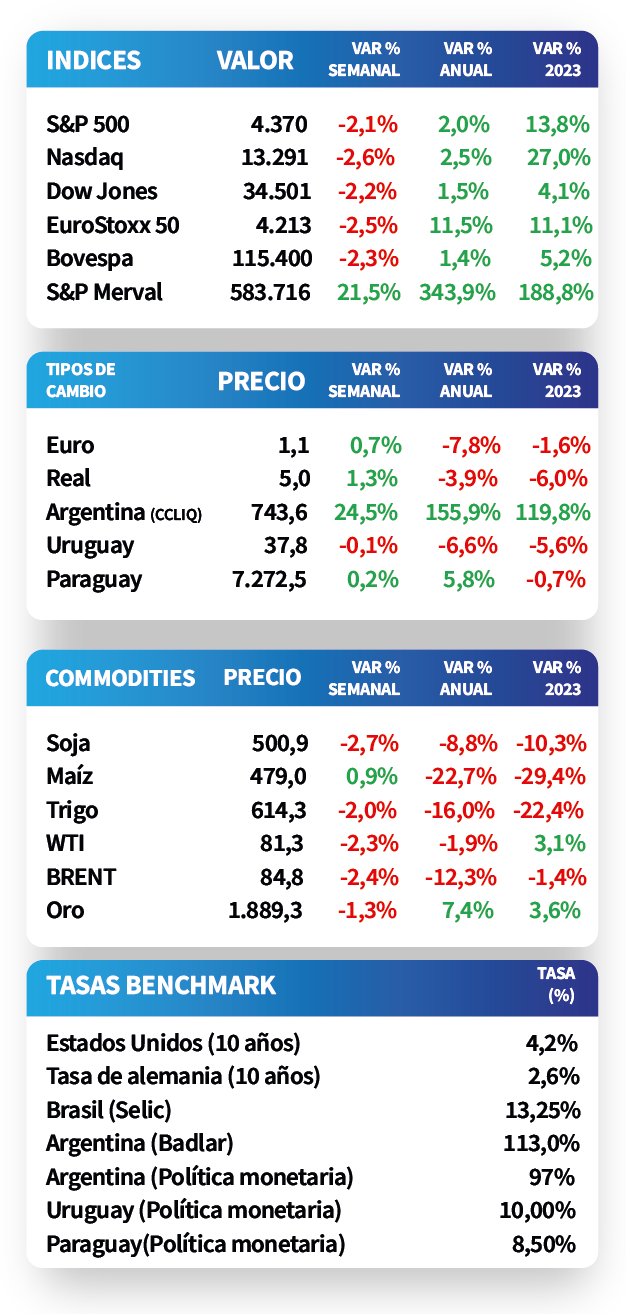

En este escenario, donde la probabilidad descontada en el mercado de un nuevo incremento de 25 puntos básicos en la tasa de interés de la Fed en septiembre es de apenas el 12%, los rendimientos de los bonos del Tesoro americano se ampliaron en todos los vencimientos durante la semana, principalmente en los tramos más largos. Así, el de 1 año pasó de 5,34% a 5,35%, el de 3 años de 4,57% hasta 4,64% y aquel a 10 años avanzó de 4,15% a 4,25%. Por otro lado, los índices de acciones cerraron a la baja, siendo el Nasdaq el más afectado con un -2,6% semanal.

Vale destacar que, en Estados Unidos, las ventas minoristas de julio crecieron +3,2% interanual, mejorando notablemente frente al +1,5% esperado. Asimismo, avanzaron +0,7% mensual, superando la expectativa del +0,4%. Estos resultados podrían sugerir que la Fed continúe con el ciclo de ajuste monetario en su lucha contra la inflación, puesto que evidencian una actividad económica resiliente, con menores probabilidades de caer en recesión profunda.

En la Eurozona, la inflación se desaceleró en julio, al ceder -0,1% mensual y avanzar +5,3% interanual, en línea con las expectativas. La medición que excluye alimentos y combustibles se contrajo -0,1% mensual, pese a que a nivel interanual aumentó +5,5%, manteniéndose igual al registro de junio. Luego de conocerse el dato, el índice de acciones EuroStoxx 50 cedió -0,4%, mientras que el bono del Tesoro alemán a 10 años cerró en 2,62%.

Regional

En Brasil, la actividad económica se expandió un +0,6% mensual durante junio, en contraste con el registro negativo de mayo y en línea con las expectativas del mercado. A su vez, avanzó +2,1% interanual, acumulando en el año una mejora de +3,4%. No obstante, pese al buen resultado, el índice de acciones Bovespa cerró con una baja de -1,1% la jornada.

Con respecto al desempeño de la deuda latinoamericana, y luego de conocerse las minutas de la Fed en la que se deja entrever que podría haber algún ajuste adicional en la tasa de interés, los rendimientos de los bonos soberanos en dólares a 10 años en Brasil y México pasaron de 6,08% y 5,60% posterior al último encuentro de la Fed en julio, hasta el nivel actual de 6,55% y 5,91%, respectivamente.

Por su parte, en Chile, el Producto Bruto Interno (PBI) del segundo trimestre se contrajo un -1,1% interanual frente al -1,4% esperado, agudizándose el ritmo de caída. En tanto, en la comparación trimestral retrocedió un -0,3% cuando se esperaba un -0,6%, a contramano del desempeño positivo exhibido en los últimos trimestres.

En México, las ventas minoristas de junio evidenciaron una notable mejora, al avanzar +2,3% mensual y +5,9% interanual. Vale destacar que ambos resultados superaron las estimaciones, que eran +0,9% mensual y +2,9% interanual. En consecuencia, el índice de acciones de referencia finalizó la jornada con un ligero incremento de +0,1%.

Argentina

El resultado de las elecciones PASO del domingo, donde Milei lideró la votación con el 30% seguido de cerca por Bullrich y Massa, fue un escenario que tomó por sorpresa al mercado puesto que no se anticipaba su victoria.

Luego de esta inesperada victoria de la oposición, y a la espera de los desembolsos prometidos por el FMI tras culminar la revisión trimestral correspondiente, el Banco Central decidió fijar el tipo de cambio oficial en $350 por dólar hasta las elecciones de octubre, lo que implicó una devaluación del 22%. Adicionalmente, elevó la tasa de referencia en 21 puntos porcentuales hasta 118% nominal anual.

Estas medidas impactaron en las cotizaciones de los dólares financieros, de modo tal que tras al cierre del mercado, la Comisión Nacional de Valores (CNV) anunció una nueva disposición que fija un límite semanal de USD 100.000 en valores nominales para la venta de títulos de renta fija en dólares, emitidos bajo ley local o extranjera, con liquidación en moneda extranjera.

La inflación registró una suba de +6,3% mensual en julio, inferior al +7% proyectado por los analistas, pero ligeramente por encima del resultado de junio. En términos interanuales alcanzó el +113,4%, acumulando un incremento de +60,2% en el año. No obstante, es esperable que los datos de agosto y septiembre se aceleren como consecuencia de la devaluación. Tras conocerse dicho registro, los bonos ajustados por inflación cerraron con un alza del +0,2%.

En este contexto, el riesgo país se incrementó 213 puntos básicos hasta los 2.128 puntos, mientras que los soberanos en dólares retrocedieron -8,5% promedio a lo largo de todos los vencimientos durante la semana. Dentro de este desempeño, los de legislación local cedieron un -8,8%, seguidos por los globales en dólares con -8,2%. Por otro lado, el índice de acciones Merval aumentó +21,5% semanal, siendo los papeles de CRES (+35,3%) y ALUA (+33,9%) los más beneficiados.