Semanal de mercados

Informe Semanal de Mercados

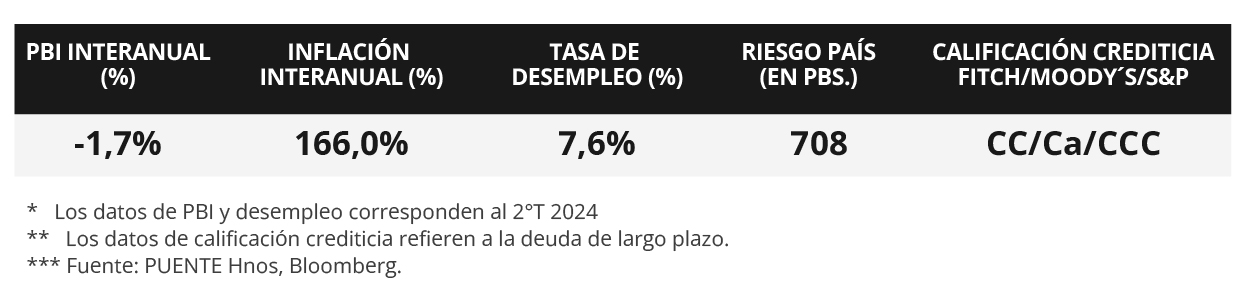

En Estados Unidos, la inflación de noviembre se ubicó en línea con las proyecciones, al anotar un avance interanual de +2,7% y de +3,3% en la medición sin alimentos ni combustibles (núcleo), en la antesala a la última reunión de política monetaria del año de la Reserva Federal (Fed) de esta semana. La expectativa es un nuevo recorte en la tasa de referencia hasta el rango de 4,25%-4,50%, a la vez que se publicará la actualización trimestral de perspectivas macroeconómicas y del sendero de tasas. En tanto, se conocerá el índice de precios de gasto en consumo personal (PCE) -medida preferida de inflación de la Fed- de noviembre, estimándose un +2,9% interanual en la medición núcleo. En este entorno, los rendimientos de los bonos del Tesoro se ampliaron a lo largo de todos los vencimientos en la semana, con el bono a 1 año finalizando en 4,23% y aquel a 10 años en 4,39%. Este panorama abre la posibilidad de mejoras parciales en los precios de los bonos de excelente calidad crediticia con plazos inferiores a 5 años, resultando conveniente asegurar tasas de interés más elevadas hoy frente a los niveles que podrían exhibir en los próximos meses, siendo los vencimientos hasta 3 años la opción más apropiada para inversores conservadores. En otro orden, el Banco Central Europeo redujo su tasa de interés hasta el 3,15%, en línea con lo esperado, y consistente con menores expectativas inflacionarias para este y el próximo año. En Argentina, la inflación mensual de noviembre fue la más baja desde julio de 2020. A su vez, el Gobierno colocó $5,4 billones en la última licitación de deuda en pesos del año. Asimismo, el S&P Merval en dólares alcanzó un nuevo máximo histórico. En la semana, se conocerá el resultado fiscal de noviembre y las cuentas nacionales del tercer trimestre del año. Además, se conocerán las estadísticas de balanza comercial de noviembre y de actividad económica de octubre.

Monitor Semanal

Internacional

La atención de la semana en Estados Unidos estará en la última reunión de la Reserva Federal (Fed), siendo la expectativa un nuevo recorte en la tasa de referencia hasta el rango de 4,25%-4,5%, a la vez que publicará la actualización trimestral de perspectivas macroeconómicas y del sendero de tasas. Adicionalmente, se divulgará el índice de precios de gasto en consumo personal (PCE) -medida preferida de inflación de la Fed para decisiones de política monetaria- de noviembre, estimándose un alza interanual de +2,5% y de +2,9% en la medición sin alimentos ni combustibles (núcleo); y la estimación final del Producto Bruto Interno del 3° trimestre. En la Eurozona se conocerá la inflación de noviembre, para lo cual se proyecta una suba interanual de +2,3% y +2,7% en la medición núcleo. En paralelo, habrá reuniones de políticas monetarias en Inglaterra, Japón, México y Chile. El consenso de analistas espera para los dos primeros casos que las tasas de interés se mantengan sin cambios en el 4,75% y 0,25%, respectivamente; mientras que en México se prevé una baja hasta el 10% desde el 10,25% actual, y que en Chile se ubique en 5,0% frente al 5,25% de hoy.

En Estados Unidos, la inflación de noviembre se ubicó en línea con las proyecciones del consenso de analistas. En concreto avanzó +2,7% interanual y +0,3% mensual, mostrando una leve aceleración frente a octubre. A su vez, en la medición que excluye alimentos y combustibles anotó +3,3% interanual y +0,3% mensual. Con este entorno, los futuros en la tasa de interés implícita de la Fed indican un recorte de un cuarto de punto porcentual en la reunión de política monetaria de esta semana.

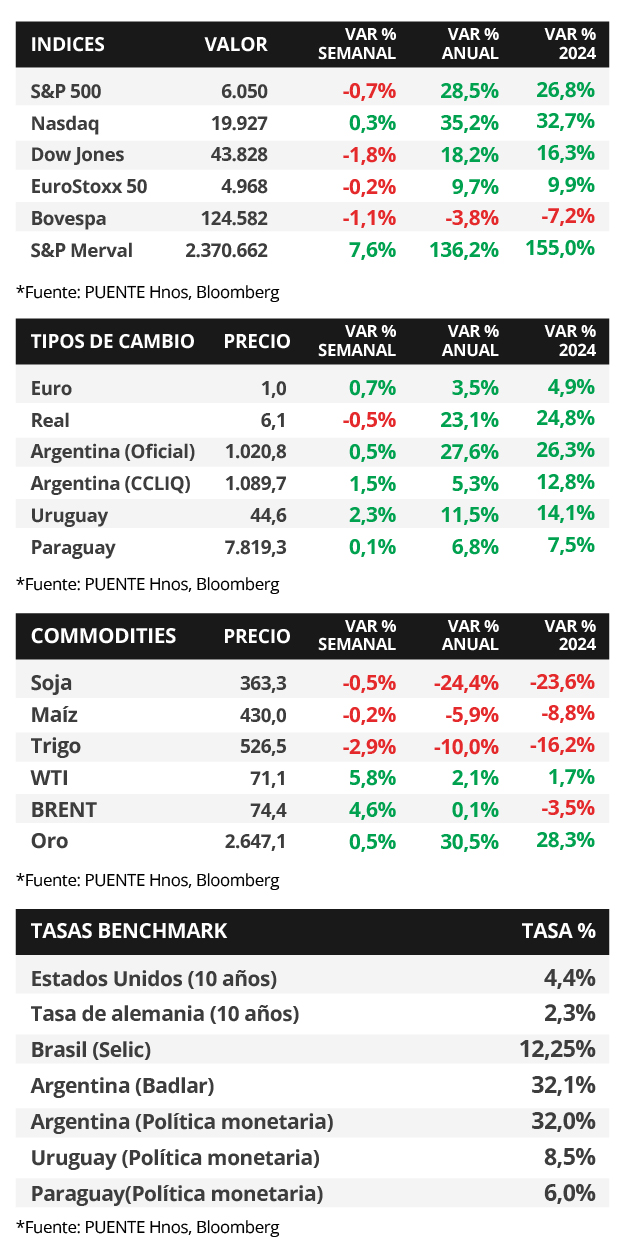

Durante la semana, los índices de acciones finalizaron con mermas en su mayoría, a excepción del Nasdaq que avanzó +0,3%. En tanto, los rendimientos de los bonos del Tesoro se ampliaron a lo largo de todos los vencimientos, principalmente en los tramos medio y largo de la curva. Así, el bono a 1 año pasó de 4,17% a 4,23%, el de 3 años de 4,06% a 4,22% y aquel a 10 años de 4,15% a 4,39%. Por su parte, los bonos corporativos con Grado de Inversión (ETF LQD) alcanzaron un rendimiento del 5,4% promedio.

El Banco Central Europeo redujo la tasa de referencia hasta el 3,15%, en línea con las expectativas. Desde la entidad justificaron la decisión sobre la actualización de las perspectivas de inflación tanto general como núcleo, y la intensidad de transmisión de la política monetaria. A su vez, la actualización trimestral de perspectivas económicas refleja una ligera corrección a la baja, con una inflación esperada para 2024 de +2,4% (frente al +2,5% en septiembre) y de +2,9% en la medición núcleo, que alcanzaría el +1,9% en 2026 para ambos casos. En términos de crecimiento, se espera un +0,7% este año (versus el +0,8% previo) y +1,1% en 2025.

En Latinoamérica, el Banco Central de Brasil elevó la tasa de referencia hasta el 12,25% desde el 11,25% previo, superando las expectativas. En vistas del repunte de la inflación, la entidad prevé nuevos incrementos de la misma magnitud en las próximas dos reuniones. Cabe destacar que la inflación de noviembre se aceleró hasta el +4,9% interanual, y marcó +0,4% mensual, acorde a lo estimado. A su vez, en México los precios minoristas resultaron inferiores a lo esperado, anotando +4,55% interanual y +0,4% mensual en noviembre.

Argentina

La atención de la semana respecto a datos estará en el resultado de las cuentas fiscales del mes de noviembre junto a la de cuentas nacionales del tercer trimestre del año. Además, se espera por los números de Intercambio Comercial Argentino (ICA) de noviembre y la publicación del Índice Mensual de Actividad Económica (EMAE) de octubre. Por su parte, la Universidad Torcuato Di Tella, difunde Índice de Confianza de los Consumidores (ICC) y el índice Líder (IL) de noviembre.

Los bonos soberanos en dólares presentaron alzas en sus precios la última semana. Por un lado, aquellos bajo legislación extranjera avanzaron +1,8% en promedio, destacándose el bono GD41 (+2,0%); mientras que aquellos bajo ley local exhibieron una suba semanal del +2,3%. En tanto, el riesgo país cerró en 708 puntos básicos (pbs), retrocediendo respecto a los 752 pbs de la semana anterior.

El índice de acciones S&P Merval avanzó +7,6% en relación a la semana anterior. En el panel líder, todos los sectores mostraron subas, destacándose Servicios de Comunicación con un alza promedio del +21,6% seguido por el Industrial (+5,8%). A su vez, el índice medido en dólares aumentó +6,1% dada la suba en el tipo de cambio implícito en bonos (CCL) de +1,7%, que cerró $1.089,7 por dólar. La brecha entre ambas cotizaciones finalizó en 6,8%.

El Índice de Precios al Consumidor (IPC) de noviembre tuvo avance mensual de +2,4%, la menor desde julio de 2020. El dato estuvo por debajo del consenso de analistas (+2,8%) y del dato de octubre (+2,7%). De esta manera, el IPC acumula una suba del +112,0% en los primeros once meses del año. Por otro lado, el Gobierno colocó $5,4 billones en la última licitación del año. El monto adjudicado estuvo por debajo de la totalidad de vencimientos que enfrenta el Tesoro ($6,2 billones), en ese sentido, el porcentaje de refinanciación fue del 87%.